クレジットカードを保有しているだけで、総量規制に影響するのでしょうか。

答えは、Noです。

手持ちのクレジットカードが1枚ないし100枚であろうが、法規制に関係しません。

総量規制に加味されるタイミングは、クレジットカードに付随するキャッシング枠を使った場合のみです。

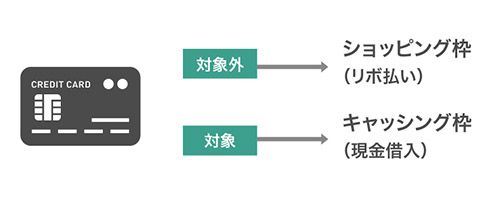

クレジットカードの総量規制は、キャッシング枠のみ対象になり、それ以外のショッピング枠などは割賦販売法が適用されるため対象外になります。

しかし、そう聞いてもピンとこない人が多いと思います。

- リボ払いは総量規制外?

- カードの利用枠って、本当に総量規制に含まないの?

- 手持ちのクレカを一気に使ったら、さすがに総量規制に引っかかる?

今回は、クレジットカードと総量規制の関係性について、深く掘り下げてわかりやすく紹介します。

クレジットカードは総量規制の対象!場合によっては対象外になる!?

クレジットカードは、消費者金融と同じ貸金業者にあたります。

貸金業者は、「貸金業法」という法律が適用されて、そのうちのひとつに総量規制があります。

ご存知のとおり、総量規制は貸付額を年収の3分の1までに制限する法律です。

しかし、貸金業者での借入金がすべて規制対象に含まれるわけではありません。

クレジットカードは、買い物のときに使う「ショッピング枠」と、ATMから現金を引き出す「キャッシング枠」の2つに分れています。

ややこしいのですが、カードのショッピング枠とキャッシング枠は、それぞれ別の法律が設けられています。

キャッシング枠は、カードローンと同じように総量規制が適用されますが、ショッピング枠は「割賦販売法」という別の法律が適用されるため総量規制から除外されます。

付随するサービスで法の適用が違う

- クレジットカードのキャッシング枠…貸金業法(対象)

- クレジットカードのショッピング枠…割賦販売法(対象外)

貸金業法によるクレジットカードの総量規制の範囲は、次のとおりです。

クレジットカードを使用した借入れ(キャッシング)については、総量規制の対象となりますので、年収の3分の1を超える借入れがある場合、新たな借入れはできません。

一方、クレジットカードを使った商品購入(ショッピング)は、貸金業法の規制の対象外ですので、年収の3分の1を超える借入れがある場合でも、クレジットカードで買い物をすることは可能です。

引用元: 総量規制について

ショッピング枠に適用される割賦販売法は、クレジット会社と販売店舗、個人の3者で公正に取引をおこなうために設けられている法律です。

個人の返済能力に関する細かい規定がないので、クレジットカードを使って服や食品を購入しても、カードローンの利用枠が減額されたり、収入証明書の提出を求められることはありません。

そのため契約時に決められた限度額の範囲内であれば、上限なしでショッピング枠を利用できます。

しかしクレジットカードを使って現金を手にした場合は、総量規制にかかってきます。

キャッシング枠(借り入れ)は総量規制に含まれる

キャッシング機能は総量規制の対象

クレジットカードには、カードを使ってATMからお金を引き出せる「キャッシング機能」というサービスが付随されています。

キャッシング機能は、貸金業法が適用されるルールになっているため、総量規制に含んで考えます。

アルバイトによる年収が150万円ある場合、たとえば消費者金融から30万円借りて、新たにカードのキャッシングで20万円を利用すると、借入残高合計は50万円になります。

年収150万円に対して、借入金50万円ということは、既に総量規制いっぱいの借り入れがある状態といえます。

このように、クレジットカードのキャッシング機能を利用した場合は、総量規制に含んで算出します。

デビットカードは、従来のクレジットカードとは違い利用枠という概念がなく、口座残高から直接引き落とすタイプになります。

現金感覚で利用できますが、キャッシング扱いにはならず、ショッピング枠に分類されて総量規制から除外されます。間違えないように注意してください。

ショッピング枠(商品購入)は総量規制に含まれません

リボ払いは総量規制の対象外

クレジットカードのショッピング枠は、総量規制に含まれないものの、割賦販売法による上限が設けられています。

リボ払いにも別途上限がある

総量規制が施行されたのと同時に、割賦販売法のルールも見直されて、リボ・分割・ボーナス払いによる限度額の制限も変更されています。

この見直された制限額を、「包括支払可能見込額」といいます。

支払可能見込額は、次のような計算式で求められます。

支払可能見込額に0.9を乗じた金額を超えると、クレジットカードの新規発行・更新・増枠がストップされます。

日本クレジットカード協会によると、支払可能見込額の調査は、次のタイミングで実行されるといわれています。

・クレジットカードの新規申し込み

・クレジットカードの有効期限の更新

・クレジットカードの利用可能枠の増額引用元: JCCA 日本クレジットカード協会

このような調査を「途上与信」といい、カード取得後も定期的に信用情報を照会しています。

保有しているクレジットカードをまとめて一気に使用したら、後日の途上与信に影響するかもしれません。

途上与信によって支払可能見込額を超えていることが発覚すると、新たなカードが作れなくなる、次の契約更新ができなくなるなど。

利用中のカードが使えなくなるという、重いペナルティを課せられてしまいます。

クレジットカードの与信枠は総量規制に影響する?

クレジットカードを何枚持っても、キャッシングによる利用がなければ総量規制に影響しません。

なぜなら、そもそもクレジットカードの枚数を規制する法律が、現時点では存在していないからです。

クレジットカードを1枚ないし100枚保有しようが、その人の自由になります。

複数枚のカードを所有できるわけですから、与信枠(利用枠)がいくらあっても総量規制に含まれないといえます。

カードの適正保有数は2〜3枚

クレジットカードは、一人当たり平均2〜3枚程度が、適正枚数だといわれています。

日本クレジット協会の調査によると、カードの「平均所持枚数は2.9枚」という結果が出ています。

カードの平均所持枚数は、2.9枚(家族カード含む)。月々の支払平均額は5.8万円。ただし、半数近くが「3万円以下」の利用と回答。

数多くのカードを保有すると、様々なシーンでポイント還元などが見込めるメリットがあります。

しかし「身に覚えのない請求をされた」などのトラブルもいくつか報告されています。

クレジットカードは、管理できる範囲での保有をおすすめします。

クレジットカードの保有枚数は総量規制の審査に影響する?

クレジットカードを何枚でも保有できるとはいえ、住宅ローンなどの金額の多い借り入れには悪影響になることがあります。

住宅ローンを組む前に、不使用のクレジットカードを解約するのは有名な話です。

カードローンの審査で、他社借入の金額を聞かれることはあっても、クレジットカードの保有枚数を問われることはないからです。

強いていうならば、短期間のうちにクレジットカードもカードローンも作成すると、「申込みブラック」になるケースはあります。

カードローンの総量規制については「総量規制オーバーでも借りれる?他社借り入れあっても借りれる消費者金融は?」の記事を合わせてご覧ください。

カードの保有枚数が多いと申込みブラックになりやすい!?

申込みブラックは、その名のとおり金融ブラックとして扱われ、最大6ヶ月間は個人信用情報に記録が残ります。

たとえば同月にクレジットカードを作ったことをうっかり忘れて、新たにカードローンを作ろうとしたときに、申込みブラックにより審査で落とされてしまうケースがあります。

申込みブラックのほか、未使用のクレジットカードは契約更新できないなど。

先ほど法律上は、いくつクレジットカードを作っても問題ないといいましたが、物理的に100枚保有するのは難しいかもしれません。