総量規制オーバーの借り入れは、消費者金融でも可能なことをご存知でしょうか。

総量規制を超えた場合のキャッシングとして、総量規制対象外の銀行カードローンで借り入れをする人が多いと思われます。

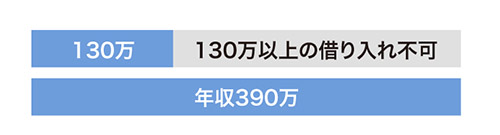

しかし銀行のカードローンは、過剰貸付の問題により融資額を年収の3分の1までに制限しているのが現状です。

銀行カードローン

消費者金融

銀行カードローンでは総量規制以上の融資が期待できないため、総量規制を超えたキャッシングには消費者金融を選択する必要があります。

銀行カードローンは自主規制で審査が厳しくなった!?

銀行カードローンは、自主規制で審査が厳しくなっています。

既に他社で借りていると、審査に落ちるケースが多く、総量規制をオーバーした借り入れがほぼ不可能になっています。

全銀協の「銀行による消費者向け貸付けに係る申し合わせ」では、次のように自主規制について発表されています。

個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

これは、自主規制のほんの一部です。

メガバンクを筆頭に、多くの銀行カードローンは自主規制で審査を厳格化しており、全121行あるうち51行が年収に対する負債比率を”年収の3分の1まで”に見直しています。

自主規制について先に知っておきたい方は「自主規制で銀行カードローンが総量規制対象外を次々に廃止している!?」を先に読み進めてください。

総量規制オーバーのキャッシング!年収の3分の1以上借りたい

消費者金融は、総量規制の例外貸付により、年収の3分の1を超えた借り入れにも対応してもらえます。

他社借り入れがある場合でも積極的な融資が期待されますので、総量規制オーバーの借り入れをするなら消費者金融を利用するのが得策です。

消費者金融は全国に数多くありますが、その全てが総量規制を超える融資に対応しているわけではありません。

総量規制オーバーでも借り入れできるおすすめの消費者金融を紹介します。

総量規制以上の借入をするなら消費者金融がおすすめ

総量規制以上の借り入れをするなら、消費者金融をおすすめします。

一部の消費者金融なら、最短60分で総量規制以上の借り入れに柔軟に対応してもらえます。

総量規制以上の借り入れならプロミス!?

総量規制以上の借り入れについてインターネットで調べていると、大手消費者金融プロミスやレイクなら、総量規制以上の融資ができると記載があります。

しかしプロミスは、総量規制以上の借り入れからぐっと審査が厳しくなり、その通過率は10%も満たしていません。

実際のところ、審査通過率は極わずかで、10人のうち1人が審査に通るかどうかです。

通常のプロミスは審査通過率が約45%ありますが、これには初めて借り入れをする新規客も含まれています。

プロミスは総量規制を超えた借り入れに、前向きではない印象があります。

総量規制を超えた場合はレイクで借り入れできる?

レイクは他社と違い、そもそも総量規制を超えた借り入れに対応していません。

以前は完済応援プランという総量規制以上の借り入れができる商品を展開していましたが、SBI新生銀行との合併を機に新規申し込みの受付を停止しています。

協力関係にあるレイクが無理な貸付をすれば、同じ保証会社であるSBI新生銀行の世間的なイメージを壊しかねないからです。

SBI新生銀行はみずほ銀行や三菱UFJ銀行のようにメガバンク入りすることを方針としており、貸付に厳格な姿勢を全国銀行協会にアピールしています。

その影響を受けてレイクでも審査を厳格化している状態にあるため、総量規制に接触するかどうかギリギリのラインでも融資を受けるのは困難でしょう。

とくに最終砦といわれているアイフルのような大手消費者金融で審査落ちすると、その後のローン審査通過がかなり難しいものになります。

申込みをしたことで信用情報に傷がついて、さらに借りづらくなってしまう前に審査情報をあらためて確認しておきましょう。

総量規制対象外の審査の際に見られる項目

カードローン審査の際に、主に次のような項目が見られます。

- 信用情報

- 年収

- 他社の借入件数

- 他社の借入額

- 勤続年数

- 居住形態

- 雇用形態

- 金融事故歴(債務整理・滞納・延滞・申込ブラックなど)

居住形態はあまり審査の際に影響しませんが、その他の項目はとても重要になります。

とくに過去に金融事故歴がある場合は、総量規制以上の借り入れができないといっても過言ではありません。

総量規制対象外の借入する際に、重要視される項目は「勤続年数・信用情報」です。

この2項目をクリアできていれば、年収の3分の1を超える借り入れができる可能性は高いでしょう。

勤続年数は、長ければ長いほど、審査に有利になります。

信用情報は、過去のローン返済履歴のことをいいます。

過去にローンの滞納・延滞などがみられる場合は、審査に不利になるかもしれません。

しかし、これらの情報に問題がなければ、与信(信用性)が高いと判断されるでしょう。

これらの情報に問題要素が無かった場合でも、申し込みの際に「虚偽の申告(嘘)」をすると審査に落ちてしまいます。

カードローン審査では与信が不可欠なので、申請時に嘘をつくと「信用できない」と判断されて審査に通過しません。

他社の金融機関にも、この情報は知られてしまうので、しばらく審査通過しづらくなります。

審査申し込みをするときは、嘘をつかずに必ず正しい情報のみを申告しましょう。

自主規制で銀行カードローンが総量規制対象外を次々に廃止している!?

銀行カードローンが過剰融資問題で、貸付額を年収の3分の1までに抑えたことを理解していただけたと思います。

他社で2件以上の借り入れがあると、恐らく審査に通りません。

なぜなら銀行カードローンは、金融庁の厳しい監視下に置かれている状況にあるからです。

金融庁は、定期的に銀行カードローンの実態を調査しており、審査がゆるい銀行に対して融資審査態勢の改善を求めています。

| 貸付額の上限 | |

|---|---|

| 貸付額の上限あり | 全体108行のうち、約9割が年収の3分の1から年収の2分の1まで |

| 貸付額の上限なし | 全体108行のうち、たった6行のみ |

参照元: 銀行カードローンの実態調査結果について

金融庁の調べによると、平成30年8月22日の時点で全体108行のうち、9割が融資審査態勢を厳しくしていることが分かります。

残りの6行では、今もなお貸付額の上限が設定されていませんが、審査態勢の見直しが促されています。

このように、自主規制の煽りを受けていない銀行もいくつかありますが、既に金融庁から指導が入っているため審査態勢を厳しくするのは時間の問題です。

現在では、借り換え専用プランを除く通常ローンの総量規制以上の借り入れが難しくなっています。

メガバンク・大手地銀は自主的に総量規制を導入

メガバンクを筆頭に、秋田銀行や七十七銀行、百五銀行などの多くの銀行カードローンが貸付額を年収の3分の1までに引き下げています。

日本経済新聞にも、次のような記載があります。

三菱東京UFJ、三井住友、みずほの3メガ銀行がカードローンの融資額を利用者の年収の2分の1や3分の1までとする自主ルールを導入したことが19日、わかった。

あくまで自主的に総量規制を導入しているだけなので、ネットバンクのように貸付額を総量規制内に設定していない銀行もいくつかあります。

とくにメガバンクのように全国銀行協会の正会員であると、金融庁の目につきやすいため総量規制以上を借りられなくなっています。

これまで、ほとんど影響しなかった返済比率まで審査の判断材料になっており、毎月の返済額がすでに生活費を圧迫している場合は、まず審査に通りません。

返済比率とは年収に占めるすべての借り入れの年間返済額を割合にした数値のことで、カードローンの他に住宅ローンやマイカーローンなどが含まれます。

ローンの件数や金額が多いほど返済比率が高くなって審査に通りづらくなりますので、融資を受けられる可能性を高めたいのであれば銀行カードローンを選ばないほうが良いでしょう。

審査が厳しい銀行カードローンは選択肢から外そう

銀行カードローンは、以前にも増して審査のハードルが高くなっています。

では、実際に総量規制以上の借り入れすることを想定した解説をしていきましょう。

他社からの借り入れがあっても貸してくれる銀行は、全体のうちたった1割です。

ようやく貸してくれそうな銀行を探し出せたら、次に審査という最終関門を突破しなくてはなりません。

銀行カードローンの審査通過率は、多く見積もっても20%弱。

これには新規顧客も含まれていますから、多重債務者で考えると10人に1人が審査に通れば良いほうです。

そうなると、多重債務者が銀行カードローンで総量規制以上の借り入れをするのは、不可能に近いといっても過言ではありません。

上述でも説明がありますが、総量規制以上の借り入れは消費者金融か、銀行の借り換え専用プランであれば可能になります。

中小消費者金融で総量規制を超えて借りられるカードローンは?

街金と呼ばれる中小消費者金融の中にも、総量規制を超えて借りられるカードローンがいくつかあります。

大手消費者金融とくらべて、中小消費者金融は審査に甘いと評判ですから、大手で総量規制以上を借りられなくても中小なら審査通過する可能性があります。

中小消費者金融で総量規制対象外のカードローンをピックアップしてみました。

| 中央リテール | 貸金業法に基づくおまとめローンで年収の3分の1以上が可能 |

|---|---|

| フクホー | 貸金業法に基づく借換えローンで総量規制を超えた借入が可能 |

| いつも | 貸金業法に基づくおまとめローンで総量規制以上もOK |

| アロー | 貸金業法に基づく借換ローンで年収の3分の1以上が可能 |

| ライフティ | おまとめローンで総量規制以上の融資が可能 |

ただし、中小消費者金融は、利便性において大手消費者金融に到底敵いません。

中小消費者金融を利用した人の口コミを見ると、「申し込みしたけど1週間経っても返事が来ない」「土日は審査休みなの?」など。

中小消費者金融は、金融マンによって応対にバラツキがあったり、土日祝は審査をしていなかったりして、使いづらいと感じている人が多いようです。

中小消費者金融を利用するメリット

- 大手消費者金融と比べて審査が甘い

- 中小金融でも総量規制以上の借り入れが可能な場合がある

中小消費者金融を利用するデメリット

- 消費者金融だけど、審査スピードが遅い

- 土日祝は定休日になっているケースが多い

- 闇金融業者との見分け方が難しい

- 利便性においてやや不便さを感じる

中小消費者金融の中には、闇金業者が紛れている場合があります。

金融庁の公式サイトにある「登録貸金業者情報検索入力ページ」を利用すれば、金融機関名や電話番号を入力するだけで簡単に闇金業者かどうか調べられます。

当サイトが調べたところ、上記の中小消費者金融はすべて正規業者として検索にヒットしたので闇金業者ではありません。

個人事業主なら総量規制対象外で借りられる|事業者向けカードローン

個人事業主は、総量規制の上限規制なしに借り入れできる場合があります。

後述で詳しい説明がありますが、事業性資金は総量規制から除外されて、対象外になるからです。

事業性資金に該当する貸付は、次の通りになります。

- 運転資金

- 設備投資資金

- 開業資金

- 従業員の賃金など

個人事業主が、事業資金という名目で借りるなら総量規制を超えた融資が可能です。

ノンバンクを使ったビジネスローンであれば、担保や連帯保証人が不要で、即日借り入れにも対応してもらえる可能性があります。

| 金融機関名 | 金利 | 借入限度額 |

|---|---|---|

| ビジネクスト | 3.1%〜18.0% | 最大1,000万円 |

| アイフルの事業サポートプラン | 3.0%〜18.0% | 1万円〜500万円 |

| ビジネスパートナー | 9.98%〜18.0% | 50万円〜500万円 |

| アコムのビジネスサポートカードローン | 12.0%〜18.0% | 1万円〜300万円 |

| プロミスの自営者カードローン | 6.3%〜17.8% | 300万円まで |

| オリックスVIPローンカードBUSINESS | 6.0%〜17.8% | 300万円まで |

事業者向けローンを利用する場合は、本人確認書類と合わせて、確定申告書や事業内容確認書などが必要になります。

一般的なカードローンと比べて、ビジネスローンは必要書類が多くなるというネックはあります。

総量規制ってなに?

借り入れについて調べていると、よく「総量規制」という言葉が目に入ります。総量規制とは、利用者の年収の3分の1以上の融資を禁じる規制で、改正賃金業法で定められています。総量規制対象の金融機関と総量規制対象外の金融機関を把握しておくことで、自分のニーズに合ったスマートな借り入れをおこなうことができます。

総量規制とは、金融業者の過剰貸し付けを防ぐ「貸金業法」の法律のひとつです。これにより、「貸金業者」は年収の3分の1以上の貸付けが禁止されています。

つまり、「貸金業者」では、年収の3分の1までの借入となります。

ただし、すべての金融業者が年収の3分の1までの貸付けになるわけではありません。中には、貸金業者の対象にならない金融業者もあります。

貸金業者の対象になる金融業者(年収の3分の1まで)

- クレジットカード会社(※)

- 消費者金融

- 信販会社のキャッシングなど

貸金業者の対象にならない金融業者(年収の3分の1以上)

- 銀行カードローン

- 信用組合

- 信用金庫

- 労働金庫

- JA全農など

※クレジットカードのショッピングリボは、「貸金業者」に該当しません。「分割払いリボ払い・ボーナス払い」に関しては、「貸金業法」ではなく、「割賦販売法」が適応されます。

「貸金業者」は、財務局、または都道府県に登録している業者のみをいいます。銀行や、信用組合などは銀行局に当たるので、総量規制の対象に含まれません。

総量規制の「例外」と「除外」

総量規制を知るうえで、「例外」と「除外」があることを知っておくと良いでしょう。じつは、貸金業者でも「例外」と「除外」の場合に限り、年収の3分の1以上の借入ができるのです。

総量規制における「例外」貸付

- おまとめローン・乗り換えローン・医療費ローン・個人事業者による借入

- 住宅購入目的の貸付、住宅リフォーム目的の貸付

- 個人事業主に対する貸付

- 緊急医療費払いのための貸付

- 債務者が一方的に有利となる借り換えなど

「例外」対象の貸付は、総量規制の貸付残高の計算には含まれますが、たとえ年収3分の1を超える貸付を希望する場合でも審査を通れば、例外的に貸付可能になります。

ただし、例外の対象に当たる借り入れをした後に通常の借り入れを行いたい場合は、「例外」対象の借り入れ金額も含めた借り入れの総額が年収の3分の1以下でなければならないというルールがあります。この点をよく注意して計算しておくようにしましょう。

総量規制における「除外」貸付

- 住宅購入目的の貸付、住宅リフォーム目的の貸付

- 高額医療費払い目的の貸付

- 有価証券を担保にした貸付や不動産を担保にした貸付

- 不動産の売却資金によって返済が可能になる貸付

- 住宅ローン・つなぎ融資・マイカーローン(自動車担保ローン)・教育ローン

借入の目的が「除外」の対象にあたる場合、既に総量規制の制限いっぱいまで借り入れを行っていたとしても審査を経て、借り入れが出来る可能性があります。ただし、審査に時間がかかる場合がありますし、審査も厳しくなりますから、その点も注意が必要です。

これらの目的で借入をおこなう場合は、総量規制の「例外・除外」にあたり、年収の3分の1以上の借入がおこなえます。

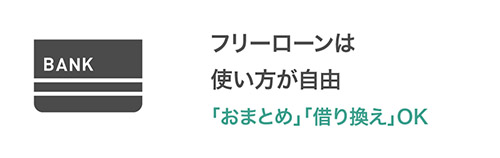

フリーローンは総量規制の対象?それとも対象外?

フリーローンは、総量規制対象外になるため、年収の3分の1以上の借り入れが可能です。

主に銀行が取り扱っているローン商品で、カードローンと同じように使用目的は自由になります。

では、フリーローンとカードローンには、どのような違いがあるのでしょうか。

フリーローンとカードローンの違い

フリーローンは、カードローンとは違って追加借り入れができない証書貸付けタイプになります。

カードローンは何度でも利用限度額内の借り入れが可能ですが、フリーローンは一度きりの借り入れになるのです。

しかしフリーローンは、カードローンより低金利に借り入れができるケースが多く、返済負担の軽減が見込めます。

フリーローンは、おまとめなどの借り換えとして利用されやすく、完済を目的とした借り入れに向いています。

なぜ「総量規制」があるの?

少し気になるのが、なぜ「総量規制があるのか」という疑問ではないでしょうか。

総量規制の「例外・除外」をわざわざ設けるくらいなら、「はじめから不必要なのでは?」とも思いますよね。これには総量規制が施行されたルーツが関係してきます。

総量規制は、個人の生活を守るために作られた法律です。

じつは、総量規制の法律ができる以前は、「金融業者の借し過ぎ」「利用者の貸り過ぎ」が原因で多重債務に陥る方が多く、自殺者・夜逃げ者、などの「生活破たん者」が後を絶たなかったそうです。

このことが、深刻な社会的問題(多重債務者問題)になり、総量規制の法律が設けられました。

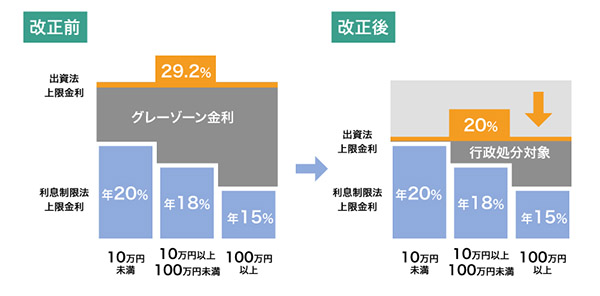

しかし、この多重債務者問題になる以前に、借入者を守る法律(貸金業法)は、すでに存在していましたが、消費者金融会社(サラ金)は法律の穴をくぐり、違法金利(グレーゾーン金利)での貸付をおこなっていました。

グレーゾーン金利(20%~29.2%)による高金利での貸付けにより、返済が苦しくなり、借金に借金をかさねる多重債務者が増加したことから、法律の重要な部分を埋めた法律(総量規制など)が、平成22年6月18日に施行されました。

総量規制がなければ、きっと今も多重債務に苦しむ方が多くいたことでしょう。現在では、厳密な審査により、返済能力の調査がおこなわれているので、カードローンを利用しても安全です。

カードローンは上手に利用し、借り過ぎには注意しましょう。

よくある総量規制対象外Q&A

総量規制以上の即日融資はできるの?

総量規制以上の借入でも即日融資はおこなえます。

たとえ1万円であっても、100万円であっても、審査で見られる基準はほとんど変わりません。いずれもしっかり審査がおこなわれたうえで利用限度額が決まるため、総量規制以上の借入をおこなうから即日融資が受けられないということはありませんし、審査時間に差がでることもないので安心です。

少額融資のほうが審査に時間がかからない、このように言われることがよくあります。しかし審査をおこなう保証会社は、いったん極度額を算出するため総量規制以上の借入だからといって審査時間に影響を及ぼすことはないのです。

この極度額とは、借入できる最大限度額のことをいいます。そこから希望額と照らし合わせて利用限度額(キャッシング枠)の判断が下るので、先にもいったように1万円の借入だろうが、100万円の借入だろうが審査にかかる時間にほどんど差はないのです。

今日中に総量規制オーバーの金額を借入したいなら?

今日中に総量規制オーバーの借り入れをするなら、「アイフル」がおすすめです。

銀行カードローンのネックな点が、口座開設が必要な場合があることです。契約先の銀行口座を持っていないと、即日融資が受けられないケースが多いのですが、「アイフル」は「口座開設不要」で利用ができるので、即日融資にも対応しています。

また、抜群の審査スピードがあり、申込が完了した画面に、そのまま融資可能の審査結果が表示されます。その場で、審査結果がすぐに分るので、即日融資が受けやすいと言えるでしょう。

土日祝日でも即日融資が受けられますし、振込キャッシングも可能です。

総量規制対象外の借入なら専業主婦も利用できる?

総量規制対象外でれば、専業主婦に対しての融資が可能です。(銀行カードローンによって専業主婦への貸付を行っていない場合もあります。)

ただし、カードローン会社は、返済能力のない方への貸付けはおこなえないので、配偶者(ご主人)に安定かつ、継続した収入があることが条件になります。

※総量規制対象外でも専業主婦への貸付を行っていないカードローンもありますので公式のHPで確認してください。

反対に、消費者金融は、収入のない専業主婦の方は利用できません。なぜなら、これにも総量規制が関係しているからです。

総量規制の対象となる消費者金融は、年収の3分の1までの借入になるので「収入のない=0円まで」になります。しかし、総量規制対象外の銀行カードローンは、3分の1以上の借入が可能になるので「0円以上」の借入ができるのです。

銀行カードローンですでに年収の3分の1以上の借入をおこなっていますが、消費者金融でも借入ができますか?

銀行カードローンは、総量規制の対象にはならないので、消費者金融で借入することは可能ですが、審査に通過するかはわかりません。

銀行カードローンでも同じことが言えるのですが、金融機関は返済能力の範囲を超える貸付が禁止されています。審査をおこなう保証会社が、「これ以上の貸付は、返済できる範囲を超えている」と判断した場合、審査に通過しません。

また、総量規制以上の借入をしている方が、さらに消費者金融業者でキャッシングをするのはおすすめしません。消費者金融は、銀行と比較をすると、金利が高くなるので、あとの返済が苦しくなります。追加で借入をするなら、金利が低い銀行カードローンを利用したほうが良いでしょう。

借入の限度額はいくらくらいですか?

借入の限度額は、おおよそ「年収の3分の1~年収の半分程度」と言われています。これ以上の借入は、返済能力の範囲を超えてしまっていると判断されるかもしれません。

たとえば、年収が300万円ある方の場合、「100万円~150万円程度」の借入限度額になります。再審査(増額融資の申請)をすれば、この金額以上の借入ができるケースもありますが、6ヶ月以上、利用して信用をかさねる必要があります。

一概には言えませんが、信用を積み重ねれば、年収の半分以上の利用限度額になる可能性もあるかもしれません。

おまとめ・借り換えは総量規制の対象になる?

おまとめローン・借り換えローンは、総量規制の例外にあたるので、総量規制の対象になりません。

よく、混乱する方が多いのですが、消費者金融業者でも、「おまとめ・乗り換え」の場合のみ、「総量規制の例外」になるので、年収の3分の1以上借入がおこなえます。銀行カードローンでも、もちろん可能です。

とくに、「みずほ銀行カードローン」は、「おまとめ・乗り換え」にかなり定評があるので、そちらを利用すると良いでしょう。

年金受給者でも借入がおこなえますか?

年金も所得として認められるので、カードローンの利用が可能です。また、収入として認められるものとして、下記のものが当てはまります。

- 事業所得

- 不動産所得(家賃・地代・更新料・礼金など)

- 恩給

不動産収入の場合は、未収のものでも所得として扱われます。これらにより収入のある方でも、カードローンを利用できます。

銀行キャッシングをおこなう場合、収入証明書類は必要ですか?

利用限度額が100万円~300万円を超える場合は、収入証明書類が必要になります。

借入先の銀行により、収入証明書が必要になる金額が、それぞれ異なります。

「収入証明書不要」で借入をおこないたい場合は、利用限度額の範囲を超えない借入、または、収入証明書が必要になる金額の設定が高い銀行カードローンを利用すると良いでしょう。

また、所得証明書類を提出する場合は、下記のいずれか一点の書類が必要になります。

- 給料の支払い明細書(直近2ヶ月)

- 確定申告書

- 収支内訳書

- 青色申告決算書

- 納税通知書

- 支払調書

- 年金証書

- 年金通知書

収入証明書類は、税務署や、市役所、会社、などで発行しなくてはいけないので、なるべく収入証明書不要で借入できる金融機関を利用するのがおすすめです。

金融機関により、収入証明書が必要になる金額が変わってくるので、事前に確認してから借入先を決定すると良いでしょう。

レイクの貸付条件

| 融資限度額 | 1万円~500万円 |

|---|---|

| 貸付利率 | 4.5%~18.0% |

| ご利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 遅延損害金(年率) | 20.0% |

| ご返済方式 | 残高スライドリボルビング、元利定額リボルビング |

| ご返済期間と回数 | 最長5年、最大60回 |

| 必要書類 | 運転免許証 収入証明(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 担保や保証人 | 不要 |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |